С давних времен применяется инструментарий благотворительности для помощи бедным людям, которые сами не имеют возможности обеспечения собственного финансового благосостояния. Однако проблематика благотворительности заключается в том, что у людей не образовывается необходимого стимула для того, чтобы самостоятельно осуществлять зарабатывание денег, и перестать получать безвозмездную помощь. Выходит замкнутый круг – бедным людям предоставляется денежная помощь, эти деньги растрачиваются, после чего им снова выделяют деньги, поскольку они как прежде не смогут себя прокормить.

У банковских учреждений и прочих финансово-кредитных структурах, в большинстве случаев, отсутствует заинтересованность в предоставлении небольших займов. По данной причине, микрофинансирование считается выходом для малого бизнес и осуществляет его обеспечение требуемыми финансовыми ресурсами для последующего функционирования.

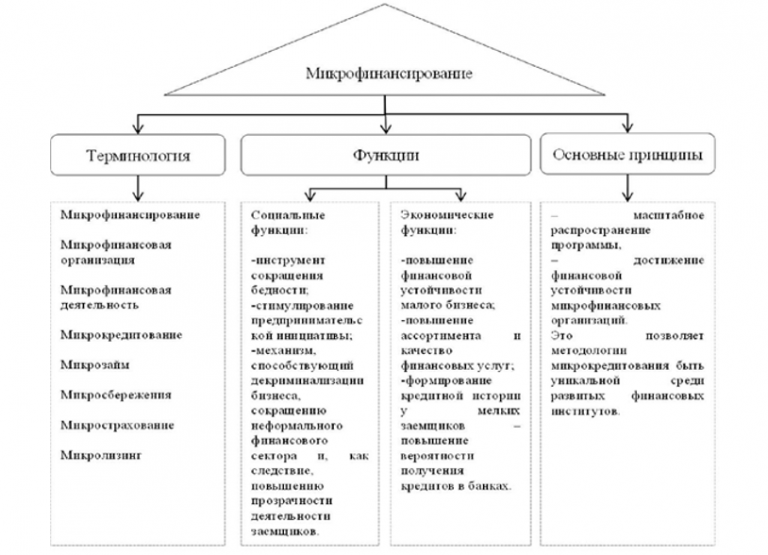

Присутствуют некоторые положения микрофинансирования:

Микрофинансирование предполагает решение не лишь экономических, но и социальных задач, по данной причине, исполняемые им функции, как правило, делится на две категории.

Экономическими функциями микрофинансирования являются:

Сложно разобраться самому?

Попробуйте обратиться за помощью к преподавателям

К социальным функциям микрофинансирования относятся:

Формирование рынка микрофинансирования как стабильного общественного института экономически определено возрастающей конкуренцией в области финансового обслуживания, а также усовершенствованием методик и технологий розничного кредитования.

Для компаний, которые осуществляют микрофинансовые услуги, микрофинансирование является, в сущности, аналогичным бизнесом, как и для иных участников рынка финансов. По данной причине, в полной мере естественно, что ключевой задачей их функционирования обязано считаться получение прибыли.

В российской и иностранной практике микрофинансирования возможно выделить 3 типа микрофинансовых институтов:

К неформальным институтам микрофинансирования относятся такие структуры, функционирование которых не находится в подчинении финансовому законодательству, распространяющееся на банковские учреждения и бизнес. Так как, законы и правила осуществления работы данных структур фактически отсутствуют, то судебные расследования, которые появляются в ходе их функционирования, периодически не обладают возможностью урегулирования.

К данным институтам микрофинансирования возможно отнести: заимодавцев, кредиторов обычного типа, домовые хозяйства, процентщиков, организации взаимной помощи и другие.

Полуформальные институты микрофинансирования соблюдают законодательные правила и нормативы. Над ними осуществляется в полной мере банковский надзор, в том числе, осуществляют собственное функционирование в соответствии с определенным законодательством о юридической деятельности. Такими структурами являются сообщества совместного кредитования, кооперативные структуры, а также, неправительственные компании.

Формальными институтами микрофинансирования являются компании, управляемые не лишь законодательными актами государства, но и над ними осуществляется в полной мере банковский контроль. Такими структурами микрофинансирования являются определенные банковские учреждения, как коммерческие, так и принадлежащие государству, небанковские финансово-кредитные компании, фонды государственного и муниципального предназначения.

В соответствии с осуществленным анализом финансового рынка, необходимость граждан, малых предприятий, а также индивидуальных предпринимателей в микро финансировании образовывает сумму примерно 8 миллиардов долларов США. Действующие на сегодняшний день на финансовом рынке микрофинансовые компании в состоянии охватить данную потребность не более чем на 15%.

Но микрофинансирование в Российской Федерации развивается относительно медленно, и торможение осуществляется по некоторым причинам:

После кризисной ситуации 2008 года государственные и правительственные структуры сделали необходимые выводы, что сфера финансирования требуется для того, чтобы восстановить сектор малого бизнеса, и Минэкономразвития Российской Федерации издало законодательный акт «О кредитной кооперации». Данный Федеральный закон №190-ФЗ был принят 18.07.2009 года. А в июле 2010 года вступил в действие Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» №151-ФЗ.

Законодательный акт № 151-ФЗ осуществляет регулирование функционирования микрофинансовых компаний, определяет сумму, регламент, а также условия предоставления микро займов субъектам хозяйствования, в том числе, и физическим лицам.

Важным проблемным вопросом в Российской Федерации для малого бизнеса считается территориальное отсутствие пропорций формирования финансовой инфраструктуры. Компании, работающие в больших городах, обладают большими возможностями финансировать собственное функционирование.

С недавних пор, в условиях уменьшения сети филиалов некоторых банков, обладающих программами поддержки малого бизнес и индивидуального предпринимательства, микрофинансовые компании смогут быть крепкой основой для развития экономической системы страны.

Регулирование, контроль и надзор за функционированием микрофинансовых компаний производит непосредственно Центробанк Российской Федерации.

Не нашли то, что искали?

Попробуйте обратиться за помощью к преподавателям

В ведущих государствах малый бизнес является двигателем экономической системы. Малому бизнесу уделяется большое внимание со стороны государства, в перспективных планах развития экономики. Малый бизнес кроме продвижения экономики, в том числе осуществляет решение определенных социальных вопросов, к примеру, проблемные вопросы безработицы граждан, образовывая новые трудовые вакансии. Помимо этого, малое предпринимательство намного стабильнее во время кризисов и различных экономических потрясений.

В Российской Федерации в помощи малому бизнесу, как и прежде, доминируют меры непосредственного управления и контроля (непосредственной финансовой помощи).

В частности, Банк России создал дорожную карту помощи малому и среднему предпринимательству, ключевой целью, которой является увеличение доступности к кредитным средствам. Однако присутствуют и иные меры помощи малому бизнесу на 2023 и 2024 год.

В то же время, под программы, которые анонсируются государством, подпадает на сегодняшний день мизерное количество компаний малого предпринимательства. Требуется больше осуществлять рекламных кампаний для популяризации таких государственных программ, которые осуществляют помощь малому бизнесу.

Огромную роль в формировании микрофинансирования играет образование новых всеобщих инициатив, которые осуществляются на уровне Организации Объединенных Наций и прочих международных институтов. Для данных структур уменьшение уровня бедности, увеличение прав и возможностей граждан, уменьшение объемов нищеты благодаря образованию новых вакансий и увеличение доступности финансовых услуг являются важнейшими задачами. Это является важнейшим ориентиром социально-экономической политики каждой страны.

Размеры рынка микрофинансирования, динамичное возрастание границ рынка, а также количества участников определяют потребность последующего усовершенствования инструментария правового урегулирования и методик финансового контроля над микрофинансовым функционированием.

Это функционирование на данный момент испытывает важные преобразования вследствие больших изменений в сфере правового урегулирования, а также реализации некоторого количества законодательных предложений, которые ориентированы на образование работоспособной нормативной базы. Данная нормативная база должна урегулировать правовые отношения субъектов микрофинансирования, включая иных участников рынка финансов и людей, которые потребляют финансовые услуги.

Исходя из всего сказанного выше, возможно говорить, что требуемым условиям развития малого бизнеса считается увеличение доступа к финансам с помощью становления развитой экономической инфраструктуры.

Закажите подходящий материал на нашем сервисе. Разместите задание – система его автоматически разошлет в течение 59 секунд. Выберите подходящего эксперта, и он избавит вас от хлопот с учёбой.

Гарантия низких цен

Все работы выполняются без посредников, поэтому цены вас приятно удивят.

Доработки и консультации включены в стоимость

В рамках задания они бесплатны и выполняются в оговоренные сроки.

Вернем деньги за невыполненное задание

Если эксперт не справился – гарантируем 100% возврат средств.

Тех.поддержка 7 дней в неделю

Наши менеджеры работают в выходные и праздники, чтобы оперативно отвечать на ваши вопросы.

Тысячи проверенных экспертов

Мы отбираем только надёжных исполнителей – профессионалов в своей области. Все они имеют высшее образование с оценками в дипломе «хорошо» и «отлично».

Эксперт получил деньги, а работу не выполнил?

Только не у нас!

Безопасная сделка

Деньги хранятся на вашем балансе во время работы над заданием и гарантийного срока

Гарантия возврата денег

В случае, если что-то пойдет не так, мы гарантируем возврат полной уплаченой суммы

Заполните форму и узнайте цену на индивидуальную работу!